La Banque du Canada revient à la normale, qu'est-ce que cela signifie pour les propriétaires d'immeubles à logements multiples ?

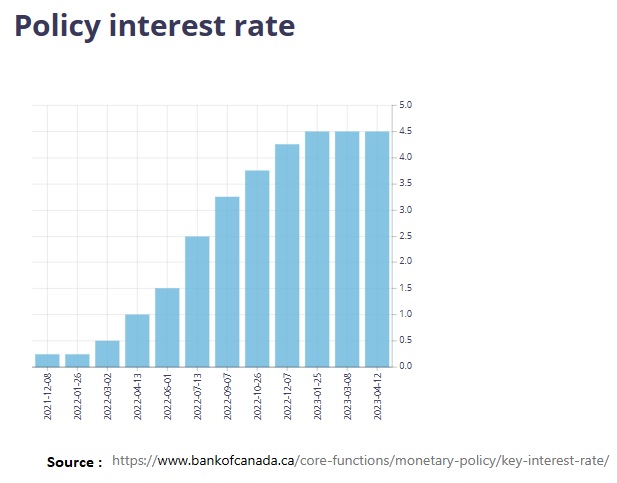

Dans le communiqué de presse daté du 21 mars 2024, la Banque du Canada a annoncé un retour à la « normalité », indiquant qu'elle approche de la fin de ses efforts de normalisation de son bilan.

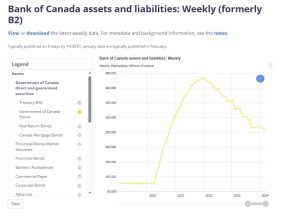

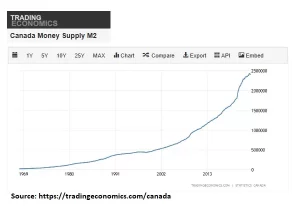

Depuis avril 2022, un effort concerté a été déployé pour réduire la taille de leur bilan. En examinant les avoirs de la Banque du Canada en obligations d'épargne du gouvernement du Canada, une réduction marquée est évidente. D'un pic en décembre 2021 de près de 435 milliards de dollars, les avoirs ont chuté à environ 260 milliards de dollars début mars 2024.

Quelles implications cela a-t-il pour les taux d'intérêt, et pourquoi est-ce important ?

Pour certains, cela peut sembler négligeable face au marché total des dettes hypothécaires du Canada, évalué à environ 1,8 trillion de dollars.

Pourtant, ce changement est profondément significatif. La diminution de 40 % des avoirs en obligations d'épargne par la Banque du Canada a nécessité la vente de 175 milliards de dollars supplémentaires en obligations d'épargne à des entités autres que la Banque du Canada.

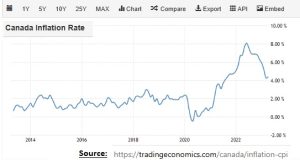

Cette nouvelle cohorte d'acheteurs—privés, de détail ou institutionnels—a exigé des rendements attractifs, maintenant ainsi les taux d'intérêt à un niveau élevé.

Lors de discussions avec des propriétaires et des investisseurs dans le domaine du courtage immobilier multifamilial, beaucoup anticipent une baisse des taux d'intérêt plus tard dans l'année.

Cette attente pousse les vendeurs à reporter la vente de leurs propriétés, anticipant une augmentation des valeurs à mesure que les taux d'intérêt baissent et que les taux de capitalisation diminuent. Cette action réduit bien sûr le nombre de propriétés disponibles à l'achat, compliquant les acquisitions.

Cependant, de notre point de vue chez Immobilier Baron en date du 26 mars 2024, même une éventuelle baisse des taux est peu susceptible d'être substantielle.

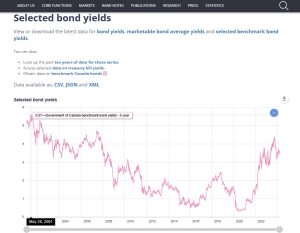

En examinant les taux des obligations d'épargne du gouvernement du Canada à 5 ans depuis 2001, le taux actuel de 3,44%—bien qu'élevé par rapport au taux de 0,35% de 2020, une année atypique en raison de la pandémie de COVID-19—reste

inférieur aux taux du début des années 2000, qui avoisinaient les 5,57 %

Pour les propriétaires fonciers et les investisseurs immobiliers, l'accent devrait être mis sur le contrôle des revenus et des dépenses.

Augmenter les revenus en modernisant les unités pour les aligner sur les loyers du marché et en minimisant les dépenses augmentera naturellement la valeur de la propriété.

Se reposer sur les politiques de la Banque centrale ou sur les fluctuations du marché obligataire pour réduire les taux n'est pas une stratégie proactive. Améliorer le revenu net d'exploitation d'un bien immobilier augmente naturellement sa valeur, indépendamment des mouvements des taux d'intérêt.